-

#1

Всем привет! Ребята что делать, не могу электронно подать документы на ликвидацию, отправляю контейнер через сайт фнс, отправляю повторно, до этого был отказ, выходит ошибка «Заявка не может быть выполнена по техническим причинам».

Отправляю через лк ЮЛ, тоже «Ошибка сведений ТК, выявленная на местном уровне» и в пояснении пишут «Однако электронные документы не могут быть обработаны по следующим причинам: При

повторной подаче документов на регистрацию не найден указанный в описи транспортного контейнера входящий номер — 224774А, код НО — 7746.»

Вот этот номер 224774А — это номер решения об отказе.

Не понимаю в чем проблема, написала в тп нет ответа, дозвонится не могу, в самой 46 — просто открыто послали.

***

Обратите внимание!

Получить ответы на вопросы о ликвидации и реорганизации ЮЛ, и прекращению деятельности ИП можно и в телеграм-чате Регфорума о ликвидации.

Переходите по ссылке https://t.me/likv_regforum

-

#2

@Мося, так сформируйте новый транспортный контейнер

-

#3

Блин, я так понимаю, что не нужно прикладывать письмо и отказ?

-

#4

@Мося, так сформируйте новый транспортный контейнер

3 раза отправляла новые уже через сайт фнс и 2 раза через лк. Все равно та же ошибка.

-

#5

@@Мося,

Вы поставили галочку «повторно» и указали реквизиты решения об отказе?

И Форму сообщения в контейнер вложили?

![]()

-

#6

@@Мося,

Вы поставили галочку «повторно» и указали реквизиты решения об отказе?

И Форму сообщения в контейнер вложили?

А если и это сделали, но проблема не решается, пишите в тех поддержку с описание проблемы, они обычно за два дня вопрос решают.

-

#7

3 раза отправляла новые уже через сайт фнс и 2 раза через лк. Все равно та же ошибка.

@@Мося,

Вы поставили галочку «повторно» и указали реквизиты решения об отказе?

И Форму сообщения в контейнер вложили?

у меня так же было. Ни уведомлений, ничего, тупо неделю потерял на этом. Подал повтор, ничего не крыжил, всё Ок

-

#8

@@Мося,

Вы поставили галочку «повторно» и указали реквизиты решения об отказе?

И Форму сообщения в контейнер вложили?

Да. Но, не нужно было этого делать. Так как отказ по другим основаниям, без решения и инфо письма все ушло и сразу расписка пришла.

-

#9

Да. Но, не нужно было этого делать. Так как отказ по другим основаниям, без решения и инфо письма все ушло и сразу расписка пришла.

Вот и замечательно, что разобрались и всё хорошо сложилось!

-

#10

Вот и замечательно, что разобрались и всё хорошо сложилось!

Получается опять полусырая функция? А страдаем мы, как всегда

| № | Характеристика | Значение характеристики |

|---|---|---|

| 1 | Идентификационный номер | 7707329152-kofo |

| 2 | Наименование набора данных | Классификатор ошибок форматно-логического контроля файлов налоговой и бухгалтерской отчётности |

| 3 | Описание набора данных | ошибки, выявленные при форматно-логическом контроле файлов налоговой и бухгалтерской отчетности |

| 4 | Владелец набора данных | ФНС России |

| 5 | Ответственное лицо | Волхонин Сергей Александрович (Советник государственной гражданской службы Российской Федерации 2 класса) |

| 6 | Телефон ответственного лица | +7 (495) 913-00-00 (доб. 25-51) |

| 7 | Адрес электронной почты ответственного лица | oed@tax.gov.ru |

| 8 | Гиперссылка (URL) на набор | https://data.nalog.ru/opendata/7707329152-kofo/data-20220728-structure-2022728.csv |

| 9 | Формат данных | csv |

| 10 | Описание структуры набора данных | https://data.nalog.ru/opendata/7707329152-kofo/structure-20220728.csv |

| 11 | Дата первой публикации набора данных | 19.11.2015 |

| 12 | Дата последнего внесения изменений | 28.07.2022 |

| 13 | Содержание последнего изменения | Обновление набора данных |

| 14 | Дата актуальности | 28.07.2023 |

| 15 | Ключевые слова, соответствующие содержанию набора данных | Нарушения, несоответствие, отсутствие данных, транспортный контейнер, декларация, нарушение порядка, xsd-схема |

| 16 | Гиперссылки (URL) на предыдущие релизы набора данных | https://data.nalog.ru/opendata/7707329152-kofo/data-20171208-structure-20151119.csv https://data.nalog.ru/opendata/7707329152-kofo/data-20151119-structure-20151119.csv |

| 17 | Гиперссылки (URL) на предыдущие версии структуры набора данных | https://data.nalog.ru/opendata/7707329152-kofo/structure-20151119.csv |

| 18 | Версия методических рекомендаций | 3.0 |

ФНС разъяснила, что делать, если инспекция не приняла электронные документы

ФНС разъяснила, что делать, если инспекция не приняла электронные документы

7 февраля 2019

7 февраля 2019

Если инспекция прислала налогоплательщику уведомление об отказе в приеме электронных документов, нужно устранить ошибки и направить затребованные документы повторно. Если налогоплательщик не получил ни квитанцию о приеме, ни уведомление об отказе, ему необходимо представить документы на бумаге. В противном случае инспекторы выпишут штраф, предусмотренный статьей 126 НК РФ. Такой вывод следует из письма ФНС России от 13.12.18 № ЕД-4-15/24297.

Порядок представления документов по требованию налогового органа в электронном виде (утв. приказом ФНС России от 17.02.11 № ММВ-7-2/168@) содержит следующие положения:

- истребуемый документ считается принятым налоговым органом, если налогоплательщику поступила квитанция о приеме (п. 12 Порядка);

- если документ не соответствует утвержденному формату, он не считается принятым (п. 14 Порядка);

- при получении уведомления об отказе в приеме налогоплательщик устраняет указанные в этом уведомлении ошибки и направляет документ повторно (п. 21 Порядка);

- если налогоплательщик не получил от налогового органа квитанцию о приеме, он направляет истребуемые документы на бумажном носителе в срок, установленный Налоговым кодексом (п. 24 Порядка).

Программное обеспечение налоговых органов функционирует таким образом, что если от налогоплательщика поступает документ в виде скан-образа «с наименованием файла, содержащего сканированные копии нескольких документов», то программа направляет в адрес налогоплательщика уведомление об отказе в приеме электронного документа. В этом уведомлении указываются коды ошибок:

- 0300300000 «Структура файла обмена не соответствует требованиям формата»;

- 0200100003 «Имя файла указано неправильно».

Согласно пункту 21 Порядка, в такой ситуации налогоплательщику необходимо устранить ошибки и направить файл повторно.

Если налогоплательщик не получил ни квитанцию о приеме, ни уведомление об ошибке, ему следует подать документы на бумажном носителе. Причем сделать это необходимо в сроки, установленные Налоговым кодексом (п. 3 ст. 93 и п. 5 ст. 93.1 НК РФ). Непредставление документов влечет штраф, предусмотренный статьей 126 НК РФ, заявили в налоговом ведомстве.

Проверив отчет, ФНС в течение следующего рабочего дня направляет компании квитанцию о приеме или уведомление об отказе. В документе пишут код ошибки и расшифровку этого кода. Чтобы бухгалтерам было проще разобраться, в чем ошибка и как ее исправить, эксперты Экстерна составили шпаргалку по 10 самым распространенным причинам отказов.

Кто обязан сдавать отчетность через интернет

Читать статью

В Контур.Экстерне бухгалтеры видят не только само уведомление об отказе, как оно приходит из налоговой, но и комментарии к ошибкам и ссылки на нужные инструкции. Мы свели подсказки по самым частым отказам в таблицу. Она будет полезна вам, если вы отчитываетесь через другую программу или хотите систематизировать информацию.

Отказ в приеме отчетности: как действовать

| Код ошибки | Что пишет ИФНС | Что это значит и что делать |

|---|---|---|

| 0400200005 | Повторная регистрация первичного документа |

Возможно, ранее вы подали документ с тем же номером корректировки. Если это так, укажите в реквизитах отчета следующий номер корректировки и отправьте снова. Если вы впервые сдавали отчет с таким номером корректировки, ошибка может быть связана с тем, что файл повторно загрузился базу данных ИФНС. Отчет в этом случае считается представленным. Как проверить, что отчет принят, описано в инструкции |

| 0400400011 | Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам | Такой отказ приходит на РСВ. Убедитесь, что вы правильно заполнили в отчете строки 060, 061, 062 в Подразделе 1.1 Раздела 1 и что суммы страховых взносов в Разделе 3 соответствуют суммам в Разделе 1.. Как проверить, есть ли ошибка, и исправить ее, рассказано в инструкции |

| 0400100001 | Не найден плательщик по ИННКПП, представленным в файле | Ошибка может появляться из-за того, что неверно указан КПП или код инспекции, куда отправлен отчет, из-за перевода организации в другую инспекцию или нестыковки в данных самой инспекции. Как действовать в каждом случае, читайте в инструкции |

| 0400400018 | Нарушено условие равенства значения базы для исчисления страховых взносов по плательщику страховых взносов совокупной сумме по застрахованным лицам |

Отказы с такой формулировкой приходят на РСВ. Причина в том, что в базе ФНС суммы в приложении 1 Раздела 1 не сходятся с суммой значений за 3 месяца из Приложения 1 и соответствующих значений по всем сотрудникам за предыдущие периоды. Как исправить эту ошибку, описано в инструкции |

| 0400400017 | Нарушено условие равенства значения суммы выплат и иных вознаграждений, начисленных в пользу физических лиц, по плательщику страховых взносов совокупной сумме по застрахованным лицам |

Экстерн помогает «отловить» большинство ошибок до отправки отчета, а если придет отказ — быстро сориентироваться, что и как исправить.

Попробуйте — 14 дней бесплатно.

Отправить заявку

Отказ в приеме отчетности: как действовать (продолжение)

| Код ошибки | Что пишет ИФНС | Что это значит и что делать |

|---|---|---|

| 0100500001 | Отсутствуют сведения о доверенности в налоговом органе |

Если документ подписывал не руководитель организации, убедитесь, что вы представили в инспекцию доверенность на право подписи. Если вы уверены, что передавали доверенность, или отчет подписывал сам руководитель, воспользуйтесь инструкцией. Про оформление доверенности для отчетности мы писали в статье. Там же можно скачать образцы доверенностей для разных случаев |

| 0100200009 | Файл направлен в налоговый орган, в компетенцию которого не входит получение данной информации | Проверьте, что вы правильно указали код ИФНС, в которую был направлен документ. Если инспекция была указана верно, убедитесь, что данные заполнены правильно |

| 0400300001 | Регистрация уточненного документа без первичного | Убедитесь, что вы подавали первичный документ, налоговая его приняла и ИНН-КПП первичного и корректирующего отчета совпадают. Если отказ пришел на 6-НДФЛ, проверьте ОКТМО. Удостоверьтесь также, что правильно выбран период отчета, а организация не переводилась в другую инспекцию. Как действовать в каждом случае, читайте в инструкции |

| 0300100002 | Файл xsd-схемы не найден | Решение зависит от того, на какую форму пришел отказ. Инструкции, которые помогут проверить, правильно ли заполнены данные, собраны на странице |

| 0000000002 | Декларация (расчет) содержит ошибки и не принята к обработке | Если отказ пришел на РСВ, то рекомендуем отправить его еще раз. Если отказ пришел на другой отчет — обратитесь в техническую поддержку. Сообщите, пожалуйста, ИНН и КПП организации, название отчета и дату его отправки, а также текст ошибки, указанный в уведомлении об отказе |

Отказов в приеме отчетности в десятки раз больше — мы рассмотрели только самые частые. Отчитывайтесь через Экстерн, чтобы не допускать ошибок, а если ошибки все же закрались — быстро их исправлять.

Попробуйте — 14 дней бесплатно.

Отправить заявку

Экстерн

Сдача любых видов отчетности во все контролирующие органы: ФНС, ПФР, ФСС, Росстат, РАР, РПН

Узнать больше

Экстерн

Сдача любых видов отчетности во все контролирующие органы: ФНС, ПФР, ФСС, Росстат, РАР, РПН

Узнать больше

Дата публикации: 17.06.2019 10:57

В соответствии с Положением об организации выполнения работ по развитию (модернизации) и оказания услуг по сопровождению автоматизированной информационной системы Федеральной налоговой службы (АИС «Налог-3»), утвержденным Приказом ФНС России от 14.03.2016 №ММВ-7-6/135@, начиная с 2019 года все вновь поступающие налоговые декларации по НДС проходят форматно-логический контроль (далее – ФЛК).

В случаях установления нарушений ФЛК с 17.05.2019 в адрес налогоплательщиков направляются Требования о представлении пояснений, с указанием соответствующих кодов ошибок:

— код ошибки «5» означает, что в разделах 8 — 12 налоговой декларации по НДС не указана дата счета-фактуры (далее – СФ) или указанная дата СФ превышает отчетный период, за который представлена налоговая декларация по НДС;

— код ошибки «6» означает, что в разделе 8 «Сведения из книги покупок» (приложении 1 к разделу 8 «Сведения из дополнительных листов книги покупок») налоговой декларации заявлен вычет по НДС в налоговых периодах за пределами трех лет.

Обращаем внимание, что в качестве исчисляемой даты записи СФ принимается дата принятия на учет товаров (работ, услуг) графы 120. Если в записях о СФ указанная графа не заполнена, в указанных случаях учитывается дата СФ, отраженная в графе 30;

— код ошибки «7» означает, что в разделе 8 «Сведения из книги покупок» (приложении 1 к разделу 8 «Сведения из дополнительных листов книги покупок») налоговой декларации заявлен вычет по НДС на основании счет-фактуры, составленной до даты государственной регистрации;

— код ошибки «8» означает, что в разделах 8 — 12 налоговой декларации по НДС некорректно указан код вида операции, предусмотренный приказом ФНС России от 14.03.2016 №ММВ-7-3/136@ «Об утверждении перечня кодов видов операций, указываемых в книге покупок, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, книге продаж, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, а также кодов видов операций по налогу на добавленную стоимость, необходимых для ведения журнала учета полученных и выставленных счетов-фактур»;

— код ошибки «9» означает, что допущены ошибки при аннулировании записей в разделе 9 «Сведения из книги продаж» (приложении 1 к разделу 9 «Сведения из дополнительных листов книги продаж») налоговой декларации, а именно сумма НДС, указанная с отрицательным значением, превышает сумму НДС, указанную в записи по счету-фактуре, подлежащей аннулированию, либо отсутствует запись по счету-фактуре, подлежащая аннулированию.

Сообщаем, что по состоянию на 05.06.2019, в связи с продолжающейся доработкой АИС «Налог-3», Требования по кодам ошибок «7» и «8» не сформированы и не направлены в адрес налогоплательщиков.

Порядок формирования и направления требований о представлении пояснений при выявлении противоречий, несоответствий между сведениями об операциях, содержащимися в налоговых декларациях по НДС, сведениям об указанных операциях, содержащимся в налоговых декларациях по НДС, представленной в налоговый орган другим налогоплательщиком, или в журнале учета полученных и выставленных счетов-фактур, а также порядок действий налогоплательщиков при получении указанных требований о представлении пояснений доведен письмом ФНС России от 03.12.2018 № ЕД-4-15/23367@.

В связи с вышеизложенным, для исключения выявления ошибок в налоговых декларациях по НДС важно соблюдать Порядок заполнения налоговых деклараций по НДС, установленный приказом ФНС России от 29.10.2014 №ММВ-7-3/558@, и Правила заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость, утвержденные Постановлением Правительства РФ от 26.12.2011 №1137.

Об общих ошибках в электронной отчетности, препятствующих ее приему налоговым органом

Если налоговый орган прислал уведомление об отказе в приеме файлов электронной отчетности, нужно устранить ошибки и направить отчетность повторно.

Практика показывает, что проблемы с отправкой отчетности возникают, как правило, из-за одних и тех же ошибок.

Отчетность по налогам и страховым взносам считается принятой, если налоговым органом отправлена квитанция о приеме, подписанная электронной подписью должностного лица налогового органа (как правило, руководителем налогового органа).

В противном случае направляется уведомление об отказе с указанием кода ошибки.

- К ошибкам, препятствующим приему отчетности в электронном виде, относятся:

- 0200100000 — Структура имени файла не соответствует требованиям формата

- 0300300000 — Структура файла не соответствует требованиям формата

- 0400100001 — Не найден плательщик по ИНН и КПП или ИНН, представленному в файле

- 0400200005 — Документ с указанным «Видом документа» и «Номером корректировки» уже зарегистрирован

- 0500100000 — Значение элемента отсутствует в справочнике

0200100000 — Структура имени файла не соответствует требованиям формата

Проще говоря, название файла отчетности не соответствует установленным требованиям.

Название файла отчетности формируется из структурных элементов, схематично оно должно иметь вид:

где:

R_T — префикс, обозначающий принадлежность информации файла к определенному виду. (Вид и тип информации представляются сочетанием символов (латинские буквы и цифры));

A — идентификатор получателя, которому направляется файл отчетности;

K — идентификатор конечного получателя, для которого предназначена информация из данного файла отчетности;

- Каждый из идентификаторов (A и K) имеет вид:

- для организаций — девятнадцатиразрядный код (ИНН и КПП юридического лица);

- для физических лиц — двенадцатиразрядный код (ИНН физического лица, имеющего ИНН, при отсутствии ИНН — последовательность из двенадцати нулей);

- для налоговых органов — четырехразрядный код (код налогового органа).

O — идентификатор отправителя информации, имеет вид:

- для организаций идентификатор отправителя информации представляется в виде девятнадцатиразрядного кода (ИНН и КПП юридического лица);

- для физических лиц — двенадцатиразрядный код (ИНН физического лица, имеющего ИНН. При отсутствии ИНН — последовательность из двенадцати нулей);

- для налоговых органов — четырехразрядный код (код налогового органа ).

GGGG — год формирования передаваемого файла, MM — месяц, DD — день;

N — идентификационный уникальный номер файла. (Длина — от 1 до 36 знаков. Идентификационный номер файла должен обеспечивать уникальность файла.)

Расширение имени файла должно быть xml.

Расширение имени файла может указываться как строчными, так и прописными буквами.

Таким образом, ошибки в названии файла отчетности могут быть связаны и чаще всего так и происходит, с неправильным указанием ИНН/КПП отправителя, кода налогового органа как получателя.

0300300000 — Структура файла не соответствует требованиям формата

Данная ошибка очень часто возникает в том случае, если мы отправляем отчетность по старому формату.

То есть данная форма и формат были обновлены, а наша программа формирует файлы в старом формате по неактуальной форме.

Для исправления этой ошибки нам нужно обновить свою программу подготовки отчетности и тем самым обновятся формы и их форматы.

По этой же причине может возникнуть ошибка: «Файл не соответствует xsd-схеме», с кодом: 0300300001

После исправления ошибки необходимо отправить декларацию повторно как первичную.

0400100001 — Не найден плательщик по ИНН и КПП или ИНН, представленному в файле

Данная ошибка возникает в следующих случаях:

- неправильное указание данных налогоплательщика в налоговой отчетности;

- налогоплательщик снят с учета;

- сведения о налогоплательщике отсутствуют в базе ФНС России.

Для исправления данной ошибки нам необходимо в первую очередь проверить правильность указания налогового органа в который мы отправляем файл отчетности.

Не исключено, что нам придется связаться с налоговой инспекцией, чтобы уточнить там — не был ли налогоплательщик снят с учета или переведен в другую налоговую (в связи с реорганизацией) и проверить регистрацию его в базе ФНС России.

После исправления ошибки необходимо отправить декларацию повторно как первичную.

0400200005 — Документ с указанным «Видом документа» и «Номером корректировки» уже зарегистрирован

Тоже очень распространенная ошибка, связанная, как правило, с нашей невнимательностью, когда мы пытаемся отправить уже отправленный нами ранее отчет.

Или когда при формировании уточненного файла отчетности мы забываем изменить статус отчета с «первичного» на «корректирующий».

Для исправления данной ошибки нам необходимо отправить корректирующую декларацию в электронном виде. Для этого открываем отчет и на титульном листе изменяем номер корректировки с 0 на 1.

0500100000 — Значение элемента отсутствует в справочнике

Данная ошибка возникает, как правило, из-за отсутствия обновления программного обеспечения на стороне налогового органа.

Под справочником имеется ввиду справочники СППФД/СФНД:

- СППФД — Справочнике периодов применения форматов представления в электронном виде налоговых деклараций, расчетов (уточненных налоговых деклараций, расчетов), бухгалтерской отчетности и иных документов, служащих для исчисления и уплаты налогов и сборов

- СФНД — Справочник форматов документов, используемых налоговыми органами и налогоплательщиками при реализации электронного документооборота в отношениях, регулируемых законодательством о налогах и сборах

Это ведомственные справочники ФНС России, которые используются в программном обеспечении налоговых органов для формирования, передачи и приема налоговой документации (информации) при взаимодействии налоговых органов с юридическими и физическими лицами в электронном виде.

Поскольку обновление справочников СППФД/СФНД никак от нас не зависит, то в случае возникновения такой проблемы, нам нужно будет переотправить отчеты дождавшись, если позволяет время, обновления приемников налоговых органов.

Если работодатель сдаст РСВ или 6-НДФЛ с нарушенными контрольными соотношениями по зарплате, из налоговой поступит требование. Так бывает, если средний заработок по отчету оказался ниже среднеотраслевого или МРОТ. Но не всегда это объективно, например, соотношение нарушается и при неполном рабочем дне сотрудников. Как реагировать на требование и что отвечать — разбираемся с экспертами.

Когда могут запросить пояснение

Каждый квартал бухгалтер сдает РСВ и 6-НДФЛ по сотрудникам. Там указаны и общая сумма выплат в рамках трудовых отношений, и количество получателей. Сопоставив их, можно узнать среднюю зарплату в организации. Если она окажется ниже МРОТ или среднеотраслевой, из налоговой поступит требование о представлении пояснений.

В РСВ для проверки зарплаты предусмотрены контрольные соотношения 2.6 и 2.7 из Письма ФНС от 05.03.2022 № БС-4-11/2740@. Их нарушение говорит о возможном занижении базы для расчета страховых взносов.

В 6-НДФЛ аналогичные контрольные соотношения 1.6 и 1.7 из письма ФНС от 18.02.2022 № БС-4-11/1981@. Их нарушение говорит о возможном занижении налоговой базы по НДФЛ.

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Попробовать

Как проверить, соответствует ли зарплата МРОТ

Среднюю зарплату каждого сотрудника нужно сравнивать с МРОТ. В 2022 году федеральный МРОТ с 1 января по 31 мая составлял 13 890 рублей, с 1 июня — 15 279 рублей. При этом нужно учитывать региональный коэффициент, если он установлен в регионе, и сам региональный МРОТ. Например, в Москве МРОТ равен 23 508 рублей в месяц — сравнивать надо с этой суммой.

Важно! Зарплата сотрудника, полностью отработавшего норму рабочего времени, не может быть ниже МРОТ (ст. 133 ТК РФ). Исключение — работа в режиме неполного рабочего времени. За нарушение этого правила работодателю грозит административная и уголовная ответственность.

В РСВ для этого определяют сумму выплат и иных вознаграждений по каждому физлицу, вычитают из нее суммы выплат по гражданско-правовым договорам и делят результат на количество месяцев с начала года. В 6-НДФЛ берут доходы, относящиеся к оплате труда, из приложения № 1 и делят на 12.

Как проверить, соответствует ли зарплата среднеотраслевой

Среднеотраслевая зарплата — это среднемесячная зарплата одного работника в конкретной отрасли, в конкретном регионе.

Показатель публикуется на сайтах региональных отделений Росстата, ИФНС, в статсборниках. Его можно в любой момент узнать через сервис ФНС «Прозрачный бизнес». Чтобы у инспекции не было вопросов, средняя выплата в целом по организации должна быть не ниже этой суммы.

По РСВ и 6-НДФЛ среднемесячную зарплату на одного работника определяют аналогично МРОТ, но суммируют показатели из всех разделов 3 РСВ и всех справок о доходах из 6-НДФЛ, а не по конкретным физлицам.

Важно! Среднемесячная зарплата одного работника ниже среднеотраслевой — это один из показателей для назначения выездной налоговой проверки (Приложение № 2 к Приказу ФНС России от 30.05.2007 № ММ-3-06/333@).

Как реагировать на требование из налоговой

На требование, поступившее из ИФНС, нужно ответить в течение пяти рабочих дней после получения. Если оно пришло в электронной форме по ТКС, у вас будет дополнительно шесть рабочих дней на отправку квитанции о приеме — итого 11 дней на обдумывание ответа, если увидеть требование сразу.

Пояснение можно составить в свободной форме. В первую очередь, важно показать, что вы не нарушаете требования трудового законодательства и не платите зарплату ниже МРОТ без причины. В пояснении укажите объективные факторы снижения заработка сотрудника, например:

- перевод в простой или на режим неполного рабочего времени;

- прием или увольнение в середине месяца;

- декретный отпуск;

- отпуск за свой счет и пр.

Выше среднеотраслевой зарплата в принципе быть не обязана. Это возможно только в идеальных условиях, когда все в отрасли получают одинаковый доход. Но требования все равно присылают, поэтому «недоплату» надо обосновать. Причинами может быть отсутствие заказов, сезонность производства, отпуска за свой счет, падение спроса, низкая финансовая устойчивость, возросшие затраты.

К пояснениям приложите подтверждающие документы: копии трудовых договоров, штатное расписание, положение об оплате труда, приказы об отпусках и пр.

Если планируете повысить зарплаты до среднеотраслевого уровня в будущем, обязательно укажите, когда собираетесь это сделать.

Упростите работу с требованиями ФНС. Удобно отслеживать, можно выбирать способ ответа и прикреплять подтверждающие документы в любом формате

Попробовать

Как составить пояснение по зарплате

Мы подготовили несколько образцов с пояснениями.

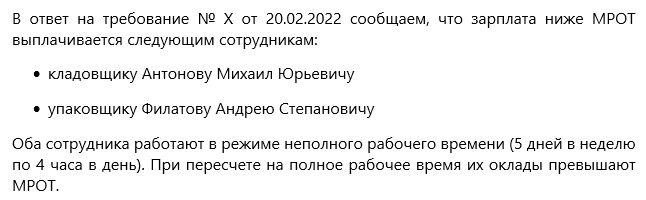

Пояснение по зарплате ниже МРОТ из-за режима неполного рабочего времени

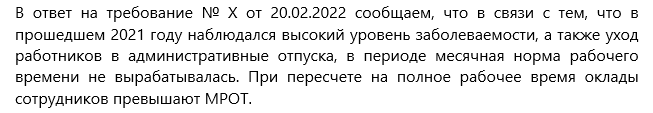

Пояснение по зарплате ниже МРОТ из-за болезней и отпусков за свой счет

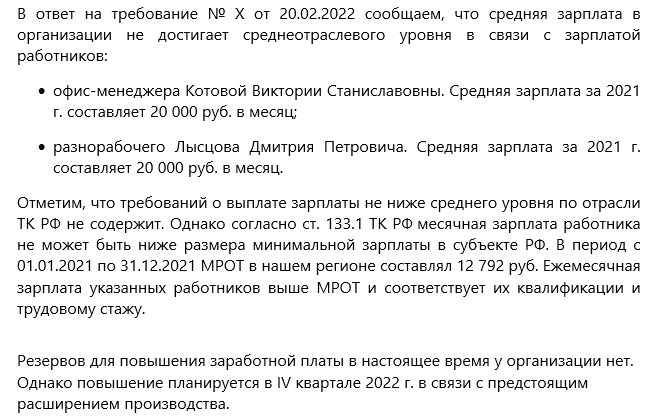

Пояснение по зарплате ниже среднеотраслевой из-за разной квалификации сотрудников

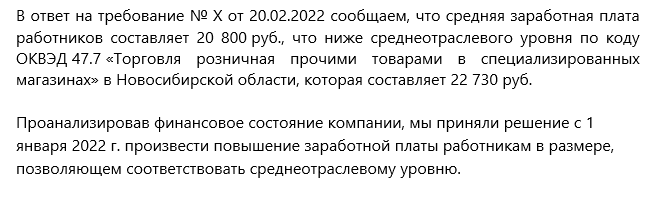

Компания готова повысить зарплату

Что будет, если не ответить налоговой

Если работодатель проигнорирует требование ИФНС или не ответит на него в течение пяти рабочих дней после приема, ему грозит штраф в размере 5000 рублей (ст. 129.1 НК РФ). Иногда налоговики присылают информационные письма вместо требований. За его пропуск санкций не будет, но если не ответить, то дальше уже, вероятно, последует требование.

Также инспектор может пригласить руководителя в ИФНС для дачи пояснений по зарплате (пп. 4 п. 1 ст. 31 НК РФ). За отказ явиться без уважительной причины грозит штраф от 2000 до 4000 рублей, но в первый раз можно отделаться и предупреждением (ч. 1 ст. 19.4 КоАП РФ).

Отчетность по персонифицированному учету и взносам на травматизм объединит сведения из СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС и ДСВ-3. Подавать форму ЕФС-1 надо в объединенный фонд уже со следующего года. Рассмотрим основные важные моменты.

Состав формы

Отчет ЕФС-1 состоит из титульного листа и 2 разделов с подразделами. В них отражают сведения, например:

- о страхователе (титульный лист формы);

- о трудовой деятельности (подраздел 1.1 подраздела 1 раздела 1 формы);

- о страховом стаже (подраздел 1.2 подраздела 1 раздела 1 формы);

- о зарплате работников бюджетной сферы (подраздел 1.3 подраздела 1 раздела 1 формы);

- об основаниях для отражения данных о периодах работы в условиях, которые дают право для досрочной пенсии (подраздел 2 раздела 1 формы);

- о застрахованных, за которых перечисляли дополнительные взносы на накопительную пенсию (подраздел 3 раздела 1 формы);

- о взносах на травматизм (подразделы 2.1 и 2.2 раздела 2 формы);

- о результатах обязательных медосмотров и спецоценке (подраздел 2.3 раздела 2 формы).

Заполнять подраздел 1 раздела 1 надо при сдаче подразделов 1.1, 1.2, 1.3. Подразделы 2.1 и 2.3 раздела 2 заполняют все страхователи при подаче раздела 2. Подразделы 2.1.1 и 2.2 раздела 2 оформляют, только если есть показатели. Титульный лист входит в состав отчета всегда.

Перенос сведений из старых форм в новую

Подраздел 1.1 подраздела 1 раздела 1 ЕФС-1 станет аналогом СЗВ-ТД, а подраздел 1.2 подраздела 1 раздела 1 ЕФС-1 – СЗВ-СТАЖ.

В подраздел 3 раздела 1 новой формы перенесли сведения из ДСВ-3.

Раздел 2 ЕФС-1 заменит 4-ФСС.

Сроки сдачи

ЕФС-1 с подразделом 1.2 подраздела 1 раздела 1 подают раз в год. Впервые это нужно сделать не позднее 25 января 2024 года за 2023 год.

Форму с разделом 2 представляют ежеквартально — не позднее 25-го числа месяца, следующего за отчетным кварталом.

ЕФС-1 с подразделом 1.1 подраздела 1 раздела 1 надо сдать при приеме, увольнении, переводе и иных кадровых изменениях с 1 января 2023 года в такие сроки:

- при приеме на работу или увольнении — не позднее следующего рабочего дня после издания приказа;

- при заключении и прекращении договора ГПХ — не позднее следующего рабочего дня после заключения или прекращения договора;

- в случае иного кадрового мероприятия (перевод, переход на электронную трудовую книжку и т.п.) — не позднее 25-го числа следующего месяца.

ЕФС-1 с подразделом 1.3 подраздела 1 раздела 1 учреждения подают не позднее 25-го числа каждого месяца, следующего за истекшим.

ПФР разъяснил, что последний раз СЗВ-М представляют за декабрь 2022 года не позднее 16 января. Чтобы определить форму (СЗВ-ТД или ЕФС-1), по которой надо сдать сведения (например, о переводе), ориентируются на дату приказа. Подробнее см. новость.

Нюансы заполнения формы для всех страхователей

В подразделе 1 раздела 1 в поле «Статус ЗЛ» надо указать статус зарегистрированного лица, например: ГРФ – граждане РФ, ПЖИГ – иностранцы или лица без гражданства, постоянно проживающие в России.

В подразделе 1.1 подраздела 1 раздела 1 отражают сведения о трудовой деятельности. Они схожи с теми, что были в СЗВ-ТД. Отличие: теперь нужно отражать еще и сведения по договорам ГПХ.

В гр. 7 указывают причину увольнения и код. Последний берут из классификатора к порядку заполнения. Например, при увольнении по собственному желанию – п3ч1с77тк. Сейчас в СЗВ-ТД код не указывают. Если в гр. 7 поставили код «иное», то надо отразить норму нормативно-правового акта, по которому уволили работника. При прекращении договора ГПХ графу не заполняют.

В подразделе 1.2 подраздела 1 раздела 1 по сравнению с отчетом СЗВ-СТАЖ добавили графы, например:

- 5 – районный коэффициент;

- 11 – индивидуальный номер рабочего места;

- 12 – класс (подкласс) условий труда.

Убрали гр. 14 «Сведения об увольнении застрахованного лица/сведения о периодах, засчитываемых в страховой стаж безработным».

Теперь в разделе отражают сведения только по отдельным категориям работников, например:

- по «вредникам»;

- работникам с чернобыльскими льготами;

- государственным и муниципальным служащим;

- тем, кто находился в отпуске до 3 лет или без сохранения зарплаты.

В подразделе 2 раздела 1 указывают сведения по страхователю. Его подают вместе с подразделом 1.2 подраздела 1. Поле «Отчетный период» должно иметь значение, равное или больше «2023».

В подразделе 3 раздела 1 в таблице отражают те же показатели, что сейчас в отчете ДСВ-3.

В подразделе 2.1 раздела 2 вносят показатели, аналогичные показателям в табл. 1 отчета 4-ФСС. В новый отчет добавили гр. 4 «На начало отчетного периода».

В подразделе 2.1.1 подраздела 2.1, подразделах 2.2 и 2.3 раздела 2 указывают ту же информацию, что сейчас в таблицах 1.1, 2 и 4 отчета 4-ФСС.

Подраздел 2.1.1 заполняют:

- страхователи, которые выделили подразделения в самостоятельные классификационные единицы (СКЕ);

- страхователи — учреждения, часть деятельности которых финансируют из бюджетов всех уровней и приравненных к ним источников;

- страхователи — физлица, которые исчисляют взносы по нескольким основаниям.

Сейчас табл. 1.1 отчета 4-ФСС заполняют только страхователи с подразделениями, выделенными в СКЕ.

Форма 4-ФСС также включает табл. 3, но в ЕФC-1 аналогичного раздела нет.

Нюансы заполнения формы для организаций бюджетной сферы

В подразделе 1.3 подраздела 1 раздела 1 отражают информацию о зарплате и условиях работы. Его подают государственные (муниципальные) учреждения, которые осуществляют некоторые виды деятельности. На основе этого подраздела станут мониторить систему оплаты труда в бюджетной сфере. Похожую форму учреждения сдавали единовременно за 2020 год.

Расскажем, как заполнять некоторые реквизиты и графы.

В поле «КТО организации» указывают код типа организации по перечню, например: музеи – 1.02, общеобразовательные организации – 3.1.2, больницы – 4.1.01.

Поле «Идентификационный номер ТОСП (если ТОСП)» заполняют только территориально обособленные подразделения.

В поле «OID организации» медорганизации указывают номер OID по федеральному регистру. Иные организации поле не заполняют. Номер OID медорганизации вносят и в гр. 4 «Наименование структурного подразделения; OID».

В гр. 1 «N п/п» номер присваивают строке, когда надо отразить несколько периодов работы застрахованного. Графы не заполняют, если работник выполнял работу только по договору ГПХ.

Из классификатора к порядку заполнения формы организации берут:

- код для гр. 5 «Код наименования должности (профессии)». Если подходящего значения в классификаторе нет, то вносят наиболее близкое обобщенное наименование;

- код для гр. 6 «Код категории персонала». Если должность имеет 2 и более кодов, то указывают код, который соответствует максимальному уровню разукрупнения;

- коды ученых и почетных званий для гр. 7 «Звание (степень)». Ученую степень работника обозначают «КН» или «ДН». Если у работника нет званий и ученых степеней, ставят «0»;

- коды для гр. 12 «Профессиональная квалификационная группа» и гр. 13 «Квалификационный уровень». В графах ставят «0», если должности нет в профессиональных квалификационных группах. Если она есть в группе, но для нее нет квалификационного уровня, то «0» вносят только в гр. 13;

- код для гр. 14 «Класс (подкласс) условий труда по степени вредности и (или) опасности». При отсутствии информации ставят «0»;

- код для гр. 23 «Код выплаты».

В гр. 8 «Код» и 9 «Значение» медорганизации ставят код по таблице из порядка заполнения. Все иные организации указывают «0».

В гр. 10 «Вид» указывают «1», «2» или «3» в зависимости от вида договора. Сведения о начисленных выплатах заполняют несколькими строками, если в течение месяца вид договора или его существенные условия труда изменили.

В гр. 11 «Срок» указывают одно из значений:

- 1 — трудовой договор на неопределенный срок;

- 2 — срочный трудовой договор.

В гр. 15 «Квалификационная категория, присвоенная по итогам аттестации» отражают значение от 1 до 3. Если у работника нет категории, то ставят «0».

Показатель гр. 17 «Система оплаты труда» принимает одно из значений:

- 1 – сдельная;

- 2 – повременная (работнику установили оклад, должностной оклад, месячную ставку);

- 3 – повременная (работнику установили часовую ставку);

- 4 – иная.

В гр. 21 «Код специальных часов работы» отражают один из кодов по таблице из порядка заполнения.

Размер выплаты в гр. 24 «Сумма» должен иметь значение с 2 знаками после запятой. В графе отражают фактические размеры выплат, начисленные работнику как в отчетном месяце, так и за предыдущие периоды. Корректируют данные в установленном порядке. В графе нельзя указывать отрицательные значения, которые произошли из-за неотражения или неполноты сведений, а также ошибок, приводящих к занижению суммы зарплаты.

В подразделе 2.1.1 подраздела 2.1 раздела 2 строки «Основной ВЭД» учреждения заполняют по каждому виду финансирования. Для этого добавляют строки. В части деятельности, которую финансируют из бюджетов всех уровней и приравненных к ним источников, в гр. 5 учреждения указывают размер страхового тарифа для 01 класса профриска.

В остальном порядок заполнения схож с тем, что сейчас применяют для табл. 1.1 отчета 4-ФСС.

ФНС не приняла электронный отчет. Коды ошибок в уведомлении, как исправить

На данный момент многие организации сдают отчетность в электронном виде. Это удобно, да и в рамках норм законодательства некоторые фирмы просто обязаны сдавать отчетность электронно. Однако зачастую ФНС не принимает отчеты в связи с ошибками. Расскажем что делать и как исправить ошибки.

Сдача отчетности в электронном виде

В электронном виде ФНС принимает не только налоговую отчетность, но и бухгалтерскую, а также иные виды отчетов, пояснений, справок и т. д.

Датой представления отчета по ТКС или через личный кабинет налогоплательщикасчитается дата его отправки (абз. 3 п. 4 ст. 80 НК).

Также датой представления налоговой декларации (расчета) заявителем в электронной форме считается дата, зафиксированная в подтверждении даты отправки (п. 167 Административного регламента, утвержденного приказом ФНС от 08.07.2019 № ММВ-7-19/343@).

Налоговая декларация (расчет) в электронной форме считается принятой налоговой инспекцией, если заявителю поступила квитанция о приеме с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующую ИФНС (владельца квалифицированного сертификата).

Декларация считается не только поданной, но и принятой, если налогоплательщик получил квитанцию о приеме от своей ИФНС (п. 4 ст. 80 НК, п. 166 регламента).

Чтобы не было проблем со сдачей отчетности и можно было быстро исправить ошибки, лучше сдавать отчеты электронно через проверенные организации, которые предоставляют профессиональные услуги по сдаче электронной отчетности.

Такой компанией является Такском. Специалисты Такском помогут подключить электронную отчетность удаленно, без посещения офиса. При этом предлагается безлимитный сервис по сдаче отчетов во все подразделения Госорганов.

Почему ФНС не приняла электронный отчет?

Есть основания, по которым ФНС может не принять декларацию. Перечень таких оснований указан в п. 19 регламента, он — закрыт и не подлежит расширенному толкованию.

В частности, отчет могут не принять, если:

- отсутствуют документы, удостоверяющие личность лица, которое представляет декларацию (расчет);

- нет документов, подтверждающих полномочия лица — уполномоченного представителя заявителя на представление налоговой декларации (расчета);

- декларация (расчет) подается не по установленной форме (установленному формату);

- отчет подписан неуполномоченным лицом;

- отчет представляется в территориальный налоговый орган, в компетенцию которого не входит прием этой налоговой декларации (расчета);

- расчет по страховым взносам содержит ошибки, в том числе, если суммы одноименных показателей по всем физическим лицам не соответствуют этим же показателям в целом по плательщику страховых взносов;

- предоставляется расчет по страховым взносам, в котором указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц.

Если есть хотя бы одно из вышеперечисленных нарушений отчет не считается представленным.

Если же в отчете были другие ошибки, то ФНС формирует уведомление об уточнении сведений с указанием кода ошибки.

Ошибки в отчетах и их исправление

Перечень классификаторов (справочников), используемых в автоматизируемых информационных системах ФНС утвержден приказом ФНС от 26.08.2014 № ММВ-7-6/433@ и дополнен информацией согласно приложению № 5 к приказу ФНС от 30.12.2019 № ММВ-7-14/677@.

На данный момент в КОФО содержится более 300 наименований кодов ошибок, разберем самые распространенные.

Подписание отчета посредством ЭЦП

Самые первые ошибки возникают при подписании отчета при помощи ЭЦП. Если в этом пункте есть ошибка, то она придет под кодом 0100500001 «Отсутствуют сведения о доверенности в налоговом органе», 0100500002 «Срок действия доверенности истек» или 0100500006 «Отсутствует сообщение о доверенности».

В таком случае следует проверить подпись на соответствие.

Если отчет подписывает директор самостоятельно, то этот факт должен быть отражен в отчете, например, кодом «1». Если подпись ставит иной сотрудник по доверенности, то это тоже должно быть отражено в отчете, например, с кодом «2». При этом доверенность на право подписи предоставляется заранее в ФНС.

Документ можно направить в виде скан-копии по ТКС, но лучше узнать о способе передачи доверенности в самой ФНС. Данные о доверенности в налоговой должны полностью соответствовать данным доверенности, выданной на сотрудника в организации.

Также если доверенность была продлена или заменена — эти сведения также должны быть в ФНС.

Не найден плательщик

Также бывает, что при отправке отчета система выдает ошибку с кодом 0400100001 «Не найден плательщик по ИНН и КПП или ИНН, представленным в файле».

В данном случае нужно проверить ИНН и КПП, указанные в декларации. Путаница может возникнуть, если один бухгалтер сдает отчеты по нескольким компаниям, входящим в группу. Если ошибка была обнаружена, то её следует исправить и подать отчет заново.

Бывает и такое, что инспекция своевременно поставила компанию на учет, но не внесла сведения об этом в своей информационной базе. В этой ситуации отчетность не пройдет.

Дело даже доходит до судов. Например, в постановлении Девятого арбитражного апелляционного суда от 04.08.2016 № 09АП-32695/2016 по делу № А40-52269/2016 судья указал, что в такой ситуации привлечение налогоплательщика к ответственности за несвоевременную сдачу отчетности является неправомерным, так как налоговым органом не была обеспечена возможность для общества исполнить обязанности по сдаче декларации в электронной форме.

Вид документа уже зарегистрирован

Далее по популярности следует ошибка с кодом 0400200005 «Файл с признаком Вид документа (первичный, с признаком корректировки) уже зарегистрирован».

Это говорит о том, что в базе ФНС уже существует первичная или корректировочная декларация с таким же порядковым номером. В таком случае нужно проверить, был ли подан отчет с таким порядковым номером в ФНС ранее.

Если нет и ошибки со стороны организации не было, то весьма вероятно отчет «задвоился» со стороны ФНС. В таком случае отчет считается представленным. Но лучше дополнительно удостовериться в том, что отчет принят, например, запросив в ФНС регистрационный номер отчета.

Нарушено условие равенства

Также довольно распространенной являетсяошибка в ЕРСВ с кодом 0400400011 «Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам».

Она говорит о том, что отчет не прошел контроль. Ошибка может крыться в неверном соотношении сумм, данных в отчете за текущий и предыдущие периоды, которые отражаются нарастающим итогом, в ошибках данных сотрудников, в несоответствии данным из отчетов по НДФЛ.

Сведения по указанным лицам не соответствуют сведениям в налоговой

Часто в ЕРСВ возникает ошибка с кодом 0400500003 «Сведения по указанным лицам не соответствуют (отсутствуют) сведениям, имеющимся в налоговом органе».

Это говорит о том, что личные сведения на сотрудников, данные в отчете отличаются от сведений, имеющихся в ФНС. В такой ситуации следует проверить сведения на сотрудников, которые имеются в организации и которые были занесены в отчет.

Возможно со стороны организации была опечатка, в связи с чем в отчет попали неверные сведения.

Но может получиться и так, что сотрудник сменил какие-либо данные, например, фамилию, и не сообщил об этом работодателю. В такой ситуации следует проверить еще раз все личные сведения на сотрудников, например, через базу ФНС.

Также может сложиться ситуация, когда неверные данные на сотрудника оказались именно в налоговой, а у организации ошибок нет. В этом случае следует подать сообщение в ФНС о необходимости исправления данных на сотрудника в базе.

В сервисе «Онлайн-Спринтер» компании Такском есть встроенная проверка на ошибки, что очень помогает при сдаче отчетности, в том числе ЕРСВ.

-

#1

Всем привет! Ребята что делать, не могу электронно подать документы на ликвидацию, отправляю контейнер через сайт фнс, отправляю повторно, до этого был отказ, выходит ошибка «Заявка не может быть выполнена по техническим причинам».

Отправляю через лк ЮЛ, тоже «Ошибка сведений ТК, выявленная на местном уровне» и в пояснении пишут «Однако электронные документы не могут быть обработаны по следующим причинам: При

повторной подаче документов на регистрацию не найден указанный в описи транспортного контейнера входящий номер — 224774А, код НО — 7746.»

Вот этот номер 224774А — это номер решения об отказе.

Не понимаю в чем проблема, написала в тп нет ответа, дозвонится не могу, в самой 46 — просто открыто послали.

-

#2

@Мося, так сформируйте новый транспортный контейнер

-

#3

Блин, я так понимаю, что не нужно прикладывать письмо и отказ?

-

#4

@Мося, так сформируйте новый транспортный контейнер

3 раза отправляла новые уже через сайт фнс и 2 раза через лк. Все равно та же ошибка.

-

#5

@@Мося,

Вы поставили галочку «повторно» и указали реквизиты решения об отказе?

И Форму сообщения в контейнер вложили?

![]()

-

#6

@@Мося,

Вы поставили галочку «повторно» и указали реквизиты решения об отказе?

И Форму сообщения в контейнер вложили?

А если и это сделали, но проблема не решается, пишите в тех поддержку с описание проблемы, они обычно за два дня вопрос решают.

-

#7

3 раза отправляла новые уже через сайт фнс и 2 раза через лк. Все равно та же ошибка.

@@Мося,

Вы поставили галочку «повторно» и указали реквизиты решения об отказе?

И Форму сообщения в контейнер вложили?

у меня так же было. Ни уведомлений, ничего, тупо неделю потерял на этом. Подал повтор, ничего не крыжил, всё Ок

-

#8

@@Мося,

Вы поставили галочку «повторно» и указали реквизиты решения об отказе?

И Форму сообщения в контейнер вложили?

Да. Но, не нужно было этого делать. Так как отказ по другим основаниям, без решения и инфо письма все ушло и сразу расписка пришла.

-

#9

Да. Но, не нужно было этого делать. Так как отказ по другим основаниям, без решения и инфо письма все ушло и сразу расписка пришла.

Вот и замечательно, что разобрались и всё хорошо сложилось!

-

#10

Вот и замечательно, что разобрались и всё хорошо сложилось!

Получается опять полусырая функция? А страдаем мы, как всегда

ФНС разъяснила, что делать, если инспекция не приняла электронные документы

ФНС разъяснила, что делать, если инспекция не приняла электронные документы

7 февраля 2019

7 февраля 2019

Если инспекция прислала налогоплательщику уведомление об отказе в приеме электронных документов, нужно устранить ошибки и направить затребованные документы повторно. Если налогоплательщик не получил ни квитанцию о приеме, ни уведомление об отказе, ему необходимо представить документы на бумаге. В противном случае инспекторы выпишут штраф, предусмотренный статьей 126 НК РФ. Такой вывод следует из письма ФНС России от 13.12.18 № ЕД-4-15/24297.

Порядок представления документов по требованию налогового органа в электронном виде (утв. приказом ФНС России от 17.02.11 № ММВ-7-2/168@) содержит следующие положения:

- истребуемый документ считается принятым налоговым органом, если налогоплательщику поступила квитанция о приеме (п. 12 Порядка);

- если документ не соответствует утвержденному формату, он не считается принятым (п. 14 Порядка);

- при получении уведомления об отказе в приеме налогоплательщик устраняет указанные в этом уведомлении ошибки и направляет документ повторно (п. 21 Порядка);

- если налогоплательщик не получил от налогового органа квитанцию о приеме, он направляет истребуемые документы на бумажном носителе в срок, установленный Налоговым кодексом (п. 24 Порядка).

Программное обеспечение налоговых органов функционирует таким образом, что если от налогоплательщика поступает документ в виде скан-образа «с наименованием файла, содержащего сканированные копии нескольких документов», то программа направляет в адрес налогоплательщика уведомление об отказе в приеме электронного документа. В этом уведомлении указываются коды ошибок:

- 0300300000 «Структура файла обмена не соответствует требованиям формата»;

- 0200100003 «Имя файла указано неправильно».

Согласно пункту 21 Порядка, в такой ситуации налогоплательщику необходимо устранить ошибки и направить файл повторно.

Если налогоплательщик не получил ни квитанцию о приеме, ни уведомление об ошибке, ему следует подать документы на бумажном носителе. Причем сделать это необходимо в сроки, установленные Налоговым кодексом (п. 3 ст. 93 и п. 5 ст. 93.1 НК РФ). Непредставление документов влечет штраф, предусмотренный статьей 126 НК РФ, заявили в налоговом ведомстве.

Об общих ошибках в электронной отчетности, препятствующих ее приему налоговым органом

Если налоговый орган прислал уведомление об отказе в приеме файлов электронной отчетности, нужно устранить ошибки и направить отчетность повторно.

Практика показывает, что проблемы с отправкой отчетности возникают, как правило, из-за одних и тех же ошибок.

Отчетность по налогам и страховым взносам считается принятой, если налоговым органом отправлена квитанция о приеме, подписанная электронной подписью должностного лица налогового органа (как правило, руководителем налогового органа).

В противном случае направляется уведомление об отказе с указанием кода ошибки.

- К ошибкам, препятствующим приему отчетности в электронном виде, относятся:

- 0200100000 — Структура имени файла не соответствует требованиям формата

- 0300300000 — Структура файла не соответствует требованиям формата

- 0400100001 — Не найден плательщик по ИНН и КПП или ИНН, представленному в файле

- 0400200005 — Документ с указанным «Видом документа» и «Номером корректировки» уже зарегистрирован

- 0500100000 — Значение элемента отсутствует в справочнике

0200100000 — Структура имени файла не соответствует требованиям формата

Проще говоря, название файла отчетности не соответствует установленным требованиям.

Название файла отчетности формируется из структурных элементов, схематично оно должно иметь вид:

где:

R_T — префикс, обозначающий принадлежность информации файла к определенному виду. (Вид и тип информации представляются сочетанием символов (латинские буквы и цифры));

A — идентификатор получателя, которому направляется файл отчетности;

K — идентификатор конечного получателя, для которого предназначена информация из данного файла отчетности;

- Каждый из идентификаторов (A и K) имеет вид:

- для организаций — девятнадцатиразрядный код (ИНН и КПП юридического лица);

- для физических лиц — двенадцатиразрядный код (ИНН физического лица, имеющего ИНН, при отсутствии ИНН — последовательность из двенадцати нулей);

- для налоговых органов — четырехразрядный код (код налогового органа).

O — идентификатор отправителя информации, имеет вид:

- для организаций идентификатор отправителя информации представляется в виде девятнадцатиразрядного кода (ИНН и КПП юридического лица);

- для физических лиц — двенадцатиразрядный код (ИНН физического лица, имеющего ИНН. При отсутствии ИНН — последовательность из двенадцати нулей);

- для налоговых органов — четырехразрядный код (код налогового органа ).

GGGG — год формирования передаваемого файла, MM — месяц, DD — день;

N — идентификационный уникальный номер файла. (Длина — от 1 до 36 знаков. Идентификационный номер файла должен обеспечивать уникальность файла.)

Расширение имени файла должно быть xml.

Расширение имени файла может указываться как строчными, так и прописными буквами.

Таким образом, ошибки в названии файла отчетности могут быть связаны и чаще всего так и происходит, с неправильным указанием ИНН/КПП отправителя, кода налогового органа как получателя.

0300300000 — Структура файла не соответствует требованиям формата

Данная ошибка очень часто возникает в том случае, если мы отправляем отчетность по старому формату.

То есть данная форма и формат были обновлены, а наша программа формирует файлы в старом формате по неактуальной форме.

Для исправления этой ошибки нам нужно обновить свою программу подготовки отчетности и тем самым обновятся формы и их форматы.

По этой же причине может возникнуть ошибка: «Файл не соответствует xsd-схеме», с кодом: 0300300001

После исправления ошибки необходимо отправить декларацию повторно как первичную.

0400100001 — Не найден плательщик по ИНН и КПП или ИНН, представленному в файле

Данная ошибка возникает в следующих случаях:

- неправильное указание данных налогоплательщика в налоговой отчетности;

- налогоплательщик снят с учета;

- сведения о налогоплательщике отсутствуют в базе ФНС России.

Для исправления данной ошибки нам необходимо в первую очередь проверить правильность указания налогового органа в который мы отправляем файл отчетности.

Не исключено, что нам придется связаться с налоговой инспекцией, чтобы уточнить там — не был ли налогоплательщик снят с учета или переведен в другую налоговую (в связи с реорганизацией) и проверить регистрацию его в базе ФНС России.

После исправления ошибки необходимо отправить декларацию повторно как первичную.

0400200005 — Документ с указанным «Видом документа» и «Номером корректировки» уже зарегистрирован

Тоже очень распространенная ошибка, связанная, как правило, с нашей невнимательностью, когда мы пытаемся отправить уже отправленный нами ранее отчет.

Или когда при формировании уточненного файла отчетности мы забываем изменить статус отчета с «первичного» на «корректирующий».

Для исправления данной ошибки нам необходимо отправить корректирующую декларацию в электронном виде. Для этого открываем отчет и на титульном листе изменяем номер корректировки с 0 на 1.

0500100000 — Значение элемента отсутствует в справочнике

Данная ошибка возникает, как правило, из-за отсутствия обновления программного обеспечения на стороне налогового органа.

Под справочником имеется ввиду справочники СППФД/СФНД:

- СППФД — Справочнике периодов применения форматов представления в электронном виде налоговых деклараций, расчетов (уточненных налоговых деклараций, расчетов), бухгалтерской отчетности и иных документов, служащих для исчисления и уплаты налогов и сборов

- СФНД — Справочник форматов документов, используемых налоговыми органами и налогоплательщиками при реализации электронного документооборота в отношениях, регулируемых законодательством о налогах и сборах

Это ведомственные справочники ФНС России, которые используются в программном обеспечении налоговых органов для формирования, передачи и приема налоговой документации (информации) при взаимодействии налоговых органов с юридическими и физическими лицами в электронном виде.

Поскольку обновление справочников СППФД/СФНД никак от нас не зависит, то в случае возникновения такой проблемы, нам нужно будет переотправить отчеты дождавшись, если позволяет время, обновления приемников налоговых органов.

Если работодатель сдаст РСВ или 6-НДФЛ с нарушенными контрольными соотношениями по зарплате, из налоговой поступит требование. Так бывает, если средний заработок по отчету оказался ниже среднеотраслевого или МРОТ. Но не всегда это объективно, например, соотношение нарушается и при неполном рабочем дне сотрудников. Как реагировать на требование и что отвечать — разбираемся с экспертами.

Когда могут запросить пояснение

Каждый квартал бухгалтер сдает РСВ и 6-НДФЛ по сотрудникам. Там указаны и общая сумма выплат в рамках трудовых отношений, и количество получателей. Сопоставив их, можно узнать среднюю зарплату в организации. Если она окажется ниже МРОТ или среднеотраслевой, из налоговой поступит требование о представлении пояснений.

В РСВ для проверки зарплаты предусмотрены контрольные соотношения 2.6 и 2.7 из Письма ФНС от 05.03.2022 № БС-4-11/2740@. Их нарушение говорит о возможном занижении базы для расчета страховых взносов.

В 6-НДФЛ аналогичные контрольные соотношения 1.6 и 1.7 из письма ФНС от 18.02.2022 № БС-4-11/1981@. Их нарушение говорит о возможном занижении налоговой базы по НДФЛ.

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Попробовать

Как проверить, соответствует ли зарплата МРОТ

Среднюю зарплату каждого сотрудника нужно сравнивать с МРОТ. В 2022 году федеральный МРОТ с 1 января по 31 мая составлял 13 890 рублей, с 1 июня — 15 279 рублей. При этом нужно учитывать региональный коэффициент, если он установлен в регионе, и сам региональный МРОТ. Например, в Москве МРОТ равен 23 508 рублей в месяц — сравнивать надо с этой суммой.

Важно! Зарплата сотрудника, полностью отработавшего норму рабочего времени, не может быть ниже МРОТ (ст. 133 ТК РФ). Исключение — работа в режиме неполного рабочего времени. За нарушение этого правила работодателю грозит административная и уголовная ответственность.

В РСВ для этого определяют сумму выплат и иных вознаграждений по каждому физлицу, вычитают из нее суммы выплат по гражданско-правовым договорам и делят результат на количество месяцев с начала года. В 6-НДФЛ берут доходы, относящиеся к оплате труда, из приложения № 1 и делят на 12.

Как проверить, соответствует ли зарплата среднеотраслевой

Среднеотраслевая зарплата — это среднемесячная зарплата одного работника в конкретной отрасли, в конкретном регионе.

Показатель публикуется на сайтах региональных отделений Росстата, ИФНС, в статсборниках. Его можно в любой момент узнать через сервис ФНС «Прозрачный бизнес». Чтобы у инспекции не было вопросов, средняя выплата в целом по организации должна быть не ниже этой суммы.

По РСВ и 6-НДФЛ среднемесячную зарплату на одного работника определяют аналогично МРОТ, но суммируют показатели из всех разделов 3 РСВ и всех справок о доходах из 6-НДФЛ, а не по конкретным физлицам.

Важно! Среднемесячная зарплата одного работника ниже среднеотраслевой — это один из показателей для назначения выездной налоговой проверки (Приложение № 2 к Приказу ФНС России от 30.05.2007 № ММ-3-06/333@).

Как реагировать на требование из налоговой

На требование, поступившее из ИФНС, нужно ответить в течение пяти рабочих дней после получения. Если оно пришло в электронной форме по ТКС, у вас будет дополнительно шесть рабочих дней на отправку квитанции о приеме — итого 11 дней на обдумывание ответа, если увидеть требование сразу.

Пояснение можно составить в свободной форме. В первую очередь, важно показать, что вы не нарушаете требования трудового законодательства и не платите зарплату ниже МРОТ без причины. В пояснении укажите объективные факторы снижения заработка сотрудника, например:

- перевод в простой или на режим неполного рабочего времени;

- прием или увольнение в середине месяца;

- декретный отпуск;

- отпуск за свой счет и пр.

Выше среднеотраслевой зарплата в принципе быть не обязана. Это возможно только в идеальных условиях, когда все в отрасли получают одинаковый доход. Но требования все равно присылают, поэтому «недоплату» надо обосновать. Причинами может быть отсутствие заказов, сезонность производства, отпуска за свой счет, падение спроса, низкая финансовая устойчивость, возросшие затраты.

К пояснениям приложите подтверждающие документы: копии трудовых договоров, штатное расписание, положение об оплате труда, приказы об отпусках и пр.

Если планируете повысить зарплаты до среднеотраслевого уровня в будущем, обязательно укажите, когда собираетесь это сделать.

Упростите работу с требованиями ФНС. Удобно отслеживать, можно выбирать способ ответа и прикреплять подтверждающие документы в любом формате

Попробовать

Как составить пояснение по зарплате

Мы подготовили несколько образцов с пояснениями.

Пояснение по зарплате ниже МРОТ из-за режима неполного рабочего времени

Пояснение по зарплате ниже МРОТ из-за болезней и отпусков за свой счет

Пояснение по зарплате ниже среднеотраслевой из-за разной квалификации сотрудников

Компания готова повысить зарплату

Что будет, если не ответить налоговой

Если работодатель проигнорирует требование ИФНС или не ответит на него в течение пяти рабочих дней после приема, ему грозит штраф в размере 5000 рублей (ст. 129.1 НК РФ). Иногда налоговики присылают информационные письма вместо требований. За его пропуск санкций не будет, но если не ответить, то дальше уже, вероятно, последует требование.

Также инспектор может пригласить руководителя в ИФНС для дачи пояснений по зарплате (пп. 4 п. 1 ст. 31 НК РФ). За отказ явиться без уважительной причины грозит штраф от 2000 до 4000 рублей, но в первый раз можно отделаться и предупреждением (ч. 1 ст. 19.4 КоАП РФ).

Требование налоговый орган может прислать налогоплательщику, если обнаружит противоречия и несоответствия между сведениями об операциях, содержащимися в декларации по НДС, сведениям об указанных операциях, представленным в налоговый орган другим налогоплательщиком, или в журнале учета полученных и выставленных счетов-фактур. В приложении к требованию налогового органа (справочно) указывается код возможной ошибки. Всего кодов ошибок – 4.

В отношении каждой операции может быть указан только один из четырех кодов ошибки, а именно:

— код ошибки «1» указывается в случае, если запись об операции отсутствует в декларации контрагента, либо контрагент не представил декларацию по НДС за аналогичный отчетный период, либо контрагент представил декларацию с нулевыми показателями, либо допущенные ошибки не позволяют идентифицировать запись о счет-фактуре и, соответственно, сопоставить ее с контрагентом;

— код ошибки «2» указывается в случае, если не соответствуют данные об операции между разделом 8 «Сведения из книги покупок» (приложением 1 к разделу 8 «Сведения из дополнительных листов книги покупок») и разделом 9 «Сведения из книги продаж» (приложением 1 к разделу 9 «Сведения из дополнительных листов книги продаж») декларации налогоплательщика (например, при принятии к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам);

— если указан код «3» — данные об операции между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» декларации налогоплательщика не соответствуют (например, отражение посреднических операций);

— код ошибки «4» означает что возможно допущена ошибка в какой-либо графе. При этом номер графы с возможно допущенной ошибкой указан в скобках.

После получения требования от налогового органа в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота налогоплательщику необходимо:

1. Передать налоговому органу квитанцию о приеме Требования в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в течение шести дней со дня его отправки налоговым органом;

2. В отношении записей, указанных в Требовании проверить правильность заполнения налоговой декларации, сверить запись, отраженную в налоговой декларации со счетом-фактурой, обратить внимание на корректность заполнения реквизитов записей, по которым установлены Расхождения: даты, номера, суммовые показатели, правильность расчета суммы НДС в зависимости от налоговой ставки и стоимости покупок (продаж). Если счет-фактура принимался к вычету по частям (несколько раз), необходимо также проверить общую сумму НДС, принятую к вычету по всем записям такого счета-фактуры, в том числе с учетом предыдущих налоговых периодов;

3. Представить в налоговый орган уточненную налоговую декларацию с корректными сведениями при выявлении в представленной декларации по НДС ошибки, приводящей к занижению суммы налога к уплате;

4. Если ошибка в декларации не повлияла на сумму НДС представить пояснения с указанием корректных данных. Также рекомендуется представить уточненную налоговую декларацию. Пояснения могут быть представлены в свободной форме на бумажном носителе либо в формализованном виде по телекоммуникационным каналам связи через оператора электронного документооборота. Для направления пояснений в формализованном виде необходимо уточнить наличие такой возможности у разработчика (поставщика) бухгалтерской учетной системы налогоплательщика или оператора электронного документооборота;

5. Если после проверки корректности заполнения декларации ошибки не выявлены, об этом необходимо уведомить налоговый орган путем представления пояснений. Указанные разъяснения приводит УФНС России по Орловской области (доведены письмом ФНС России от 06.11.2015 № ЕД-4-15/19395@).

Отправить

Запинить

Твитнуть

Поделиться

Об общих ошибках в электронной отчетности, препятствующих ее приему налоговым органом

Если налоговый орган прислал уведомление об отказе в приеме файлов электронной отчетности, нужно устранить ошибки и направить отчетность повторно.

Практика показывает, что проблемы с отправкой отчетности возникают, как правило, из-за одних и тех же ошибок.

Отчетность по налогам и страховым взносам считается принятой, если налоговым органом отправлена квитанция о приеме, подписанная электронной подписью должностного лица налогового органа (как правило, руководителем налогового органа).

В противном случае направляется уведомление об отказе с указанием кода ошибки.

- К ошибкам, препятствующим приему отчетности в электронном виде, относятся:

- 0200100000 — Структура имени файла не соответствует требованиям формата

- 0300300000 — Структура файла не соответствует требованиям формата

- 0400100001 — Не найден плательщик по ИНН и КПП или ИНН, представленному в файле

- 0400200005 — Документ с указанным «Видом документа» и «Номером корректировки» уже зарегистрирован

- 0500100000 — Значение элемента отсутствует в справочнике

0200100000 — Структура имени файла не соответствует требованиям формата

Проще говоря, название файла отчетности не соответствует установленным требованиям.

Название файла отчетности формируется из структурных элементов, схематично оно должно иметь вид:

где:

R_T — префикс, обозначающий принадлежность информации файла к определенному виду. (Вид и тип информации представляются сочетанием символов (латинские буквы и цифры));

A — идентификатор получателя, которому направляется файл отчетности;

K — идентификатор конечного получателя, для которого предназначена информация из данного файла отчетности;

- Каждый из идентификаторов (A и K) имеет вид:

- для организаций — девятнадцатиразрядный код (ИНН и КПП юридического лица);

- для физических лиц — двенадцатиразрядный код (ИНН физического лица, имеющего ИНН, при отсутствии ИНН — последовательность из двенадцати нулей);

- для налоговых органов — четырехразрядный код (код налогового органа).

O — идентификатор отправителя информации, имеет вид:

- для организаций идентификатор отправителя информации представляется в виде девятнадцатиразрядного кода (ИНН и КПП юридического лица);

- для физических лиц — двенадцатиразрядный код (ИНН физического лица, имеющего ИНН. При отсутствии ИНН — последовательность из двенадцати нулей);

- для налоговых органов — четырехразрядный код (код налогового органа ).

GGGG — год формирования передаваемого файла, MM — месяц, DD — день;

N — идентификационный уникальный номер файла. (Длина — от 1 до 36 знаков. Идентификационный номер файла должен обеспечивать уникальность файла.)

Расширение имени файла должно быть xml.

Расширение имени файла может указываться как строчными, так и прописными буквами.

Таким образом, ошибки в названии файла отчетности могут быть связаны и чаще всего так и происходит, с неправильным указанием ИНН/КПП отправителя, кода налогового органа как получателя.

0300300000 — Структура файла не соответствует требованиям формата

Данная ошибка очень часто возникает в том случае, если мы отправляем отчетность по старому формату.

То есть данная форма и формат были обновлены, а наша программа формирует файлы в старом формате по неактуальной форме.

Для исправления этой ошибки нам нужно обновить свою программу подготовки отчетности и тем самым обновятся формы и их форматы.

По этой же причине может возникнуть ошибка: «Файл не соответствует xsd-схеме», с кодом: 0300300001

После исправления ошибки необходимо отправить декларацию повторно как первичную.

0400100001 — Не найден плательщик по ИНН и КПП или ИНН, представленному в файле

Данная ошибка возникает в следующих случаях:

- неправильное указание данных налогоплательщика в налоговой отчетности;

- налогоплательщик снят с учета;

- сведения о налогоплательщике отсутствуют в базе ФНС России.

Для исправления данной ошибки нам необходимо в первую очередь проверить правильность указания налогового органа в который мы отправляем файл отчетности.

Не исключено, что нам придется связаться с налоговой инспекцией, чтобы уточнить там — не был ли налогоплательщик снят с учета или переведен в другую налоговую (в связи с реорганизацией) и проверить регистрацию его в базе ФНС России.

После исправления ошибки необходимо отправить декларацию повторно как первичную.

0400200005 — Документ с указанным «Видом документа» и «Номером корректировки» уже зарегистрирован

Тоже очень распространенная ошибка, связанная, как правило, с нашей невнимательностью, когда мы пытаемся отправить уже отправленный нами ранее отчет.

Или когда при формировании уточненного файла отчетности мы забываем изменить статус отчета с «первичного» на «корректирующий».

Для исправления данной ошибки нам необходимо отправить корректирующую декларацию в электронном виде. Для этого открываем отчет и на титульном листе изменяем номер корректировки с 0 на 1.

0500100000 — Значение элемента отсутствует в справочнике

Данная ошибка возникает, как правило, из-за отсутствия обновления программного обеспечения на стороне налогового органа.

Под справочником имеется ввиду справочники СППФД/СФНД:

- СППФД — Справочнике периодов применения форматов представления в электронном виде налоговых деклараций, расчетов (уточненных налоговых деклараций, расчетов), бухгалтерской отчетности и иных документов, служащих для исчисления и уплаты налогов и сборов

- СФНД — Справочник форматов документов, используемых налоговыми органами и налогоплательщиками при реализации электронного документооборота в отношениях, регулируемых законодательством о налогах и сборах

Это ведомственные справочники ФНС России, которые используются в программном обеспечении налоговых органов для формирования, передачи и приема налоговой документации (информации) при взаимодействии налоговых органов с юридическими и физическими лицами в электронном виде.

Поскольку обновление справочников СППФД/СФНД никак от нас не зависит, то в случае возникновения такой проблемы, нам нужно будет переотправить отчеты дождавшись, если позволяет время, обновления приемников налоговых органов.

Требование налоговый орган может прислать налогоплательщику, если обнаружит противоречия и несоответствия между сведениями об операциях, содержащимися в декларации по НДС, сведениям об указанных операциях, представленным в налоговый орган другим налогоплательщиком, или в журнале учета полученных и выставленных счетов-фактур. В приложении к требованию налогового органа (справочно) указывается код возможной ошибки. Всего кодов ошибок – 4.

В отношении каждой операции может быть указан только один из четырех кодов ошибки, а именно:

— код ошибки «1» указывается в случае, если запись об операции отсутствует в декларации контрагента, либо контрагент не представил декларацию по НДС за аналогичный отчетный период, либо контрагент представил декларацию с нулевыми показателями, либо допущенные ошибки не позволяют идентифицировать запись о счет-фактуре и, соответственно, сопоставить ее с контрагентом;

— код ошибки «2» указывается в случае, если не соответствуют данные об операции между разделом 8 «Сведения из книги покупок» (приложением 1 к разделу 8 «Сведения из дополнительных листов книги покупок») и разделом 9 «Сведения из книги продаж» (приложением 1 к разделу 9 «Сведения из дополнительных листов книги продаж») декларации налогоплательщика (например, при принятии к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам);

— если указан код «3» — данные об операции между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» декларации налогоплательщика не соответствуют (например, отражение посреднических операций);

— код ошибки «4» означает что возможно допущена ошибка в какой-либо графе. При этом номер графы с возможно допущенной ошибкой указан в скобках.

После получения требования от налогового органа в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота налогоплательщику необходимо:

1. Передать налоговому органу квитанцию о приеме Требования в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в течение шести дней со дня его отправки налоговым органом;

2. В отношении записей, указанных в Требовании проверить правильность заполнения налоговой декларации, сверить запись, отраженную в налоговой декларации со счетом-фактурой, обратить внимание на корректность заполнения реквизитов записей, по которым установлены Расхождения: даты, номера, суммовые показатели, правильность расчета суммы НДС в зависимости от налоговой ставки и стоимости покупок (продаж). Если счет-фактура принимался к вычету по частям (несколько раз), необходимо также проверить общую сумму НДС, принятую к вычету по всем записям такого счета-фактуры, в том числе с учетом предыдущих налоговых периодов;

3. Представить в налоговый орган уточненную налоговую декларацию с корректными сведениями при выявлении в представленной декларации по НДС ошибки, приводящей к занижению суммы налога к уплате;

4. Если ошибка в декларации не повлияла на сумму НДС представить пояснения с указанием корректных данных. Также рекомендуется представить уточненную налоговую декларацию. Пояснения могут быть представлены в свободной форме на бумажном носителе либо в формализованном виде по телекоммуникационным каналам связи через оператора электронного документооборота. Для направления пояснений в формализованном виде необходимо уточнить наличие такой возможности у разработчика (поставщика) бухгалтерской учетной системы налогоплательщика или оператора электронного документооборота;

5. Если после проверки корректности заполнения декларации ошибки не выявлены, об этом необходимо уведомить налоговый орган путем представления пояснений. Указанные разъяснения приводит УФНС России по Орловской области (доведены письмом ФНС России от 06.11.2015 № ЕД-4-15/19395@).